Das für das dritte Quartal 2021 angekündigte und vor wenigen Wochen auf Q 4 2021 verschobene Listung des Social Investment Network eToro per SPAC wurde nun doch in das Jahr 2022 verschoben. Der Deal leidet, neben dem Verweis auf regulatorische Hürden wohl auch an dem sinkenden Stern des SPAC Hypes der letzten Monate.

Wie Financefeeds.com unter Berufung auf Calcalystech.com meldet, spielt wohl auch die angestrebte Bewertung von gut 10 Mrd. USD eine Rolle.

In der Meldung heißt es vielsagend:

Der Börsengang über eine Akquisitionszweckgesellschaft war ursprünglich für das 3. Quartal mit einer Bewertung von 10,4 Mrd. USD geplant. Das Treffen mit den Investoren für eine direkte Börsennotierung ist jedoch ins Stocken geraten, und die Frist wurde auf das vierte Quartal verschoben, als der SPAC-Boom bereits abebbte.

„Das Unternehmen befindet sich in einem Prozess der Umwandlung in eine Aktiengesellschaft durch Verschmelzung mit dem SPAC FinTech V und wir arbeiten mit allen relevanten Stellen zusammen, um den Prozess so schnell wie möglich abzuschließen“, heißt es in dem Bericht.

Die jüngste Vertagung könnte jedoch dazu führen, dass die geplante Fusion mit der Firma des prominenten Investors Betsy Cohen abgesagt wird. Genauer gesagt haben die PIPE-Investoren (Private Investment Public Equity) nun das Recht, ihre Beteiligung an dem Geschäft zu kündigen oder eine Änderung des Preises zu verlangen.

Übersetzt mit www.DeepL.com/Translator (kostenlose Version)

Leidet die Bewertung von eToro durch die Verschiebung?

Recht brisant ist aber eher die Schlussfolgerung, die auf Calcalystech.com vom 12.12.2021 gezogen wird.

Was eToro derzeit bedroht, ist nicht nur der Abzug der SPAC-Mittel, der bereits zu einem Trend auf dem Markt geworden ist, sondern vielmehr die 650 Millionen Dollar, die es von PIPE-Investoren erhalten soll. Im Gegensatz zu SPAC-Investoren, die zwar für eine Fusion stimmen können, aber dennoch ihr investiertes Geld zurückziehen können, ist es PIPE-Investoren nicht gestattet, ihre Zusage rückgängig zu machen, es sei denn, die Frist ist abgelaufen. Da die Frist von eToro bald abläuft, können institutionelle Investoren wie SoftBank’s Vision Fund 2, Third Point LLC, Fidelity Management & Research Company LLC und Wellington Management ihre Zusage stornieren und das Angebot ohne eine Geldstrafe verlassen.

Es besteht zwar immer noch die Chance, dass es eToro gelingt, die Investoren davon zu überzeugen, die Vereinbarungen für das nächste Jahr zu verlängern, aber es wird geschätzt, dass es entweder den Umfang der Kapitalbeschaffung oder die Bewertung, die weit von 10 Milliarden Dollar entfernt sein wird, drastisch reduzieren muss. Betsy Cohens Fintech-SPAC-Aktie Acquisition V fiel letzte Woche auf den ursprünglichen Kurs von 10 $, was die Einschätzung widerspiegelt, dass das SPAC den Investoren bald ihr Geld geben wird.

Es ist nicht undenkbar, dass die meisten der institutionellen Anleger, die sich zur Teilnahme an der PIPE-Phase verpflichtet haben, einer Verlängerung des Vertrags mit eToro zustimmen werden. Während einige bereit sind, dem Unternehmen ein weiteres Quartal zu geben, um den Umzug zu den ursprünglichen Bedingungen abzuschließen, werden andere, insbesondere die kleineren Unternehmen, verlangen, dass entweder die Aufbringung oder die Bewertung reduziert wird, so dass sie näher an 5 Milliarden Dollar liegt, ähnlich der Bewertung, die das Unternehmen in der Vergangenheit für einen traditionellen Börsengang geschätzt hat.

Die letzte Finanzierungsrunde von eToro fand 2020 statt und erbrachte 50 Millionen Dollar bei einer Bewertung von 2,5 Milliarden Dollar. Die Runde bestand nur aus Sekundärgeschäften, bei denen die Altaktionäre und Mitarbeiter einen Teil ihrer Beteiligungen verkauften. Die SPAC-Fusion enthält auch eine bedeutende sekundäre Komponente von 300 Mio. USD, die wahrscheinlich als erste „den Preis zahlen“ wird, wenn es zu einer Änderung der Bedingungen und der Unterzeichnung einer neuen Vereinbarung kommt.

In einem solchen Szenario wird eToro vor dem Dilemma stehen, ob es mit neuen Bedingungen weitermachen oder den Plan ganz aufgeben und eine Fundraising-Runde auf dem privaten Markt durchführen soll. Was eToro helfen könnte, das Geschäft abzuschließen, sind die hohen Kosten, die seit der Unterzeichnung der Vereinbarung mit der SPAC im März bereits angefallen sind. Diese Kosten haben bereits mehr als 70 Millionen Dollar erreicht und werden bis 2021 voraussichtlich 75 Millionen Dollar erreichen, hauptsächlich aufgrund von Zahlungen an Buchhalter, Anwälte, Bankiers usw. Dies ist ein erheblicher Aufwand, der die Rentabilität des Unternehmens in diesem Jahr bereits beeinträchtigt hat und einer der Faktoren war, die im dritten Quartal zu einem Verlust führten.

Übersetzt mit www.DeepL.com/Translator (kostenlose Version)

SPAC Welle ebbt ab und zieht Neobroker mit sich

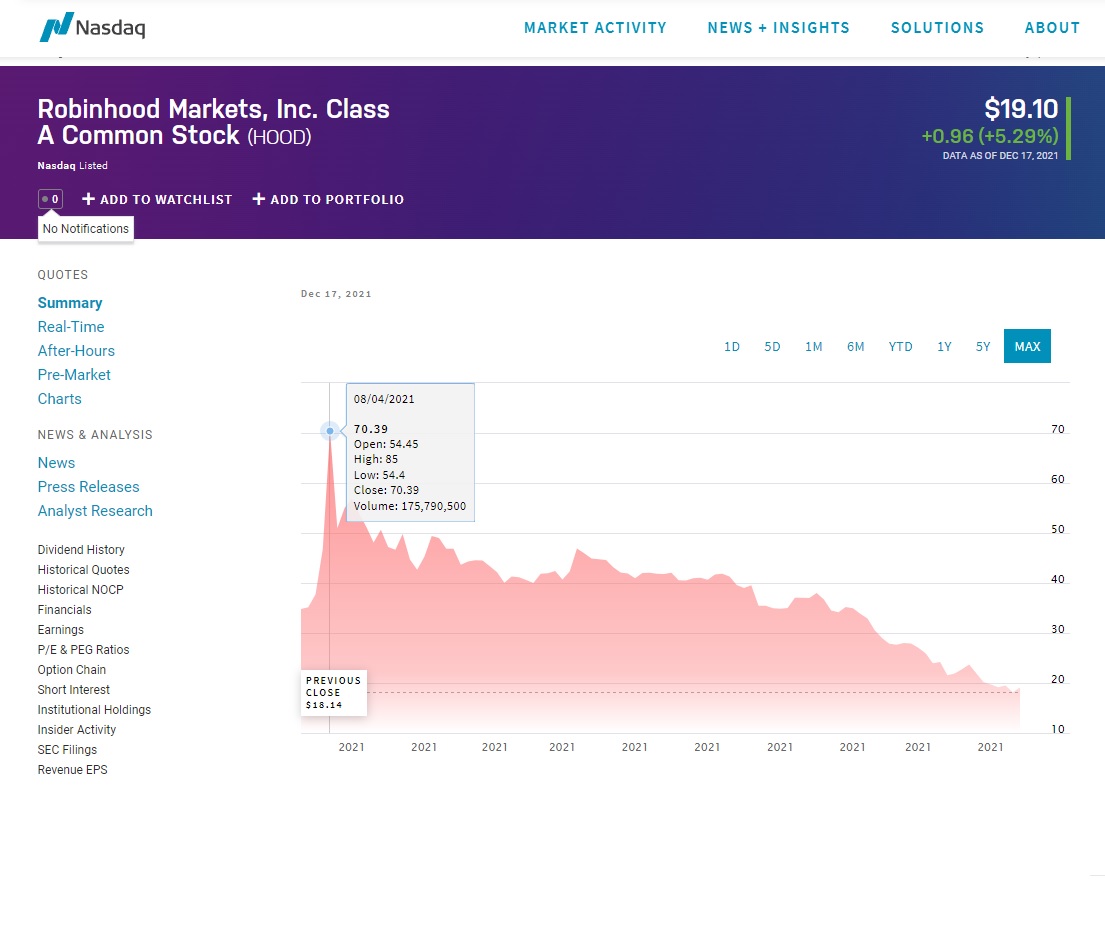

Der Hype ist vorbei, auch wenn einige wohl noch nicht den Schuss gehört haben. Neobroker Robinhood hatte noch ein gutes Timing für das Börsenlisting gewählt und notierte im High am 08.04.2021 bei 85 USD. Dies entsprach einer Marktkapitalisierung von knapp 72,6 Mrd Dollar!

Aktuell schmolz diese bei einem Kurs von 19,10 USD auf nur noch 16,4 Mrd Dollar.

Screenshot Nasdaq.com – Chart Robinhood

Wenn man nun berücksichtigt, das Robinhood ungefähr um den Faktor 10 bigger ist als eToro, kann man die Schmerzen und die Hektik hinter den Kulissen bei eToro verstehen.

HOOD aktuell mit 16,4 Mrd. USD Börsenwert – bei Faktor 10 hieße dass dann nicht mal 2 Mrd. für eToro, geschweige denn 5 Mrd. oder gar 10 Mrd. Um es etwas drastisch auf den Punkt zu bringen, bei den Verhandlungen um das Listung von eToro brennt der Baum.

eToro reduziert Mindestordergrößen für Aktien, Cryptos und Portfolios

Der Wettbewerb zu den Neobrokern und Wettbewerbern wie ZuluTrade oder NAGA spiegelt sich nun auch in den finanziellen Hürden zur Teilhabe am großen Casino Börse wider.

Bei vielen Mitbewerbern kann man bereits mit sehr kleinem finanziellen Aufwand seinen Traum von Börse leben. eToro hat nun auch hier etwas an der Schraube gedreht und die Mindestordergößen für bestimmte Assets reduziert.

Nunmehr können Aktien, ETF’s und Cryptos bereits ab 10 $ gehandelt werden und die Smart Portfolios gibt es nun bereits ab 500 $. Weiterhin gilt für viele Länder, einschließlich Deutschland und Schweiz ein Mindestdeposit von nur 50 $.

Damit können sich nun die Nutzer von eToro breiter diversifizieren und auch Newcomer mit kleinem Geldbeutel ein Investment starten.

Fazit:

eToro hat hinsichtlich des geplanten Börsenlistings Druck, reagiert aber auch auf den Wettbewerb mit den vielen neuen Gesichtern der Neobrokerszene und legt die Einstiegshürden für Communitymitglieder von eToro niedriger

Disclaimer:

eToro is a multi-asset platform which offers both investing in stocks and cryptoassets, as well as trading CFDs.

Please note that CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.67% of retail investor accounts lose money when trading CFDs with this provider. You should consider whether you understand how CFDs work, and whether you can afford to take the high risk of losing your money.

Past performance is not an indication of future results.

Cryptoassets are volatile instruments which can fluctuate widely in a very short timeframe and therefore are not appropriate for all investors. Other than via CFDs, trading cryptoassets is unregulated and therefore is not supervised by any EU regulatory framework.

eToro USA LLC does not offer CFDs and makes no representation and assumes no liability as to the accuracy or completeness of the content of this publication, which has been prepared by our partner utilizing publicly available non-entity specific information about eToro.

Wer es noch nicht gesehen hat, absolut geiler Kommentar von Markus Koch zu den Zahlen von Hood letzte Woche

Opening Bell 28.01.2022